Dört yıllık üniversite öğrenimi görüp görmediği tartışma konusu olan biri kendisini ekonomist ilan ettiğinden beri sokakta yürürken kolunuzun değdiği her insan kendisini ekonomist olarak görmeye başladı. Böylelikle ekonomist sayımız da rekor kırdı. Muhtemelen dünyada en fazla ekonomist barındıran ülke hâline geldik.

Hâl böyle olunca, ekonomi ile ilgili yorumlar da tekdüzeleşti. Gerçekte hayli karmaşık bir bilim olan ve bir yorum yapabilmek için derin bilgi birikimi ve yoğun analizler gerektiren ekonomi oyuncak hâline geldi insanların dilinde.

Misal enflasyon; adeta tekerleme oldu enflasyon yüksek mi? O hâlde faizleri yükseltmek gerek. Faizleri yükseltirsin hoop enflasyon düşüverir aşağıya. Ne kadar basit değil mi?

Gerçeğin görünenden farklı olduğunu anlayabilmek için ülke ekonomisinin kayyuma devredilmesi ve kayyum Mehmet Şimşek’in ekonominin dümenine geçmesi gerekiyormuş demek.

Öyle ya beyefendi makamına oturduğu günden bu yana henüz bir yıl bile dolmadığı hâlde TCMB politika faizi %8,5’ten %45’e yükseldi.

Beyefendinin makamına oturduğu tarihte aylık bazda %3,92, yıllık ise %38,1 olan enflasyon Ocak 2024 itibarı ile aylık bazda %6,70 yıllık olarak ise %64,86 olarak gerçekleşti.

Burada referans olarak alınan rakamlar TÜİK verileridir. Elbette gerçeği yansıtmamaktadırlar. Ancak yazının kapsamı açısından bunun bir önemi yok. Çünkü TÜİK verileri de bu gerçeği gizleyemiyor:

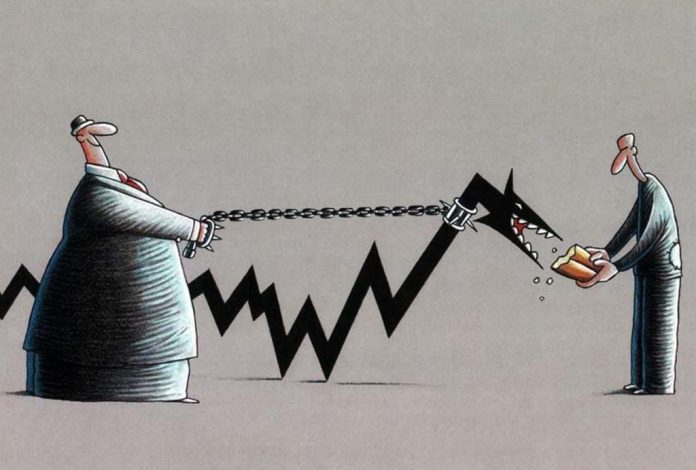

Faizlerin yükselmesi enflasyonu düşüremedi.

Peki neden?

Şu soruyu yanıtlayarak başlayalım işe:

Faizin yükselmesi enflasyonu neden etkiler?

Yanıt açık. Yüksek faiz insanların harcanabilir gelirlerinden tasarruf yaparak gerçekleştirdikleri birikimleri değerlendirmeye ve böylece birikimleri ile para kazanmaya yönlendirir. Bir de borçlanarak harcama yapılmasının önüne geçer. Her iki durumda da talep azalır. Azalan talep nedeni ile ürün ve hizmetlerin fiyat artış hızı düşer, bunun sonucunda da enflasyon frenlenir.

Ancak bunların gerçekleşebilmesi için öncelikle insanların temel gereksinmelerini (yeme, içme, giyinme, barınma) karşılayacak bir gelir düzeyine sahip olmaları, ayrıca borçlanmaktan korkmayacak bir iş güvencesine sahip olmaları gerekir. Birleşmiş Milletler Dünya Gıda Programı (WFP) 2022 yılı verilerine göre nüfusunun yaklaşık %20’sinin yeterli gıda tüketemediği, yine Birleşmiş Milletler tarafından 2023 yılında hazırlanmış olan “Sürdürülebilir Kalkınma Raporu”na göre nüfusunun %70’ten fazlasının açlık (ve yoksulluk) sınırı altında bir gelir ile yaşamaya mahkûm olduğu bir ülkede faiz oranlarını yükselterek enflasyon oranındaki artışın kontrol altına alınabilmesi olası değildir. Bu verilerin de açıkça gösterdiği gibi insanların önemli bir kısmının temel gereksinmelerini karşılayabilecek bir gelire sahip olamadığı bir ülkede yaşamaktayız. Bu ülkede insanlar yaşamsal faaliyetlerini sürdürebilmek için gerekli olan gıda vb. harcamalarını gerçekleştirebilmek amacı ile kredi kartı kullanıp borçlanmaktalar. Bu kesimden talep kısmalarını beklemek onların kendilerini açlığa mahkûm etmelerini beklemek olur. Bu da insan aklı ile alay etmek demek.

Şunu ifade etmek istiyorum; insanların yaşamalarını sürdürebilmek için borçlanmak zorunda oldukları ekonomik koşullarda faiz oranlarını yükselterek talebin kısılmasını sağlamak mümkün değildir çünkü talebin ağırlığı yaşamın devam etmesi için gerekli olan temel mal ve hizmetlere yöneliktir. Çok basit bir örnekle; faizleri yükselterek ekmek talebi kısılmaz diyebiliriz söz gelimi.

Bu şartlar altında faiz oranlarını arttırmaya devam edip kredi kartlarına uygulanan faizleri yükselttiğiniz takdirde talebi kısayım derken insanları açlığa mahkûm eder, toplumsal patlamalara neden olabilirsiniz.

İçinde bulunduğumuz ekonomik koşullarda faiz yükseltmenin enflasyonu kontrol altına almak için yetersiz olduğunu çünkü enflasyonun esas olarak talep fazlalığından kaynaklanmadığını açıklamaya çalıştım buraya kadar. Peki, hiç mi yararı olmaz bu önlemin?

Hayli kısıtlı bir yararı olur elbette.

Temel gereksinmelerini karşıladıktan sonra artan geliri olan kesimin içinden bilgisayar, telefon, ev eşyası, tatil gibi kalemlere harcama yapabilecek ancak bu harcamaları bir seferde karşılayamadıkları için taksitlendirmeyi tercih edenler etkilenirler bu durumdan. Bu kesimin güncel korkusu “işini yitirme” olasılığı da işin içine girince bu tür harcamaları daha dikkatli yapacaklar kuşkusuz.[1]

Bu kesimin yukarıda sözü edilen harcama kalemlerinde daha dikkatli davranması, talebi bir miktar aşağı çekse de enflasyonu aşağı çekecek bir ağırlığı olmaz.

Şu hâlde talebi aşağı çekerek enflasyonu indiremezsiniz Çünkü enflasyonun nedeni talep fazlalığı değil.

Peki ne? Biraz derinleştirelim analizimizi.

Enflasyona neden olan faktörlerin en önemlilerinden biri kamu harcamalarıdır. Eğer kamu harcamaları kamu gelirlerinden fazla ise enflasyon kaçınılmaz olur.

Bu mekanizmanın işleyişi şöyle olur:

Kamu, harcamalarını karşılayabilmek için borçlanmak zorunda kalır. Piyasaya tahvil çıkartır bu amaçla. Tahvillerin alıcı bulabilmesi için mevduat faizi üzerinde bir faiz ödemesi gerekir.

Söz gelimi TCMB politika faizinin %8,5 olduğu dönemlerde devlet tahvilleri ancak %37,5 faiz oranı ile alıcı bulmakta idi (https://www.bloomberght.com). İş bu kadarla kalırsa enflasyon kontrol edilebilir. Ancak borçlanma yolu ile de kamu harcamaları ve kamu giderleri arasında denge kurulamazsa o zaman bütçe açığı meydana gelir. Bütçe açığının oluşması ise enflasyonun dizginlerini boşaltır.

Burada Türkiye’nin bütçe açıklarına bakmak gerekiyor.

Hazine ve Maliye Bakanlığı verilerine göre Türkiye’nin son beş yıllık bütçe açıkları aşağıdaki gibi:

| YIL | BÜTÇE AÇIĞI (MİLYAR TL) |

| 2019 | 85,8 |

| 2020 | 140,6 |

| 2021 | 61,9 |

| 2022 | 45,6 |

| 2023 | 512,6 |

Kaynak: Hazine ve Maliye Bakanlığı.

Gerçi bütçenin açık vermediği yıl yok ama 2022-2023 yılları arasındaki fark ilgi çekici. Aradaki fark tam 11.2 kat.

Peki bütçe açığı nasıl etkiliyor ekonomiyi?

Kamu para basıyor açığı kapamak amacı ile.

Karşılığı olmaksızın basılan para ise ürün ve hizmetler karşısında paranın değer yitirmesine yol açıyor. İşte enflasyon.

Peki önüne geçilemez mi bu açıkların?

Bu soruyu yanıtlayabilmek için bütçe açıklarının nereden kaynaklandığına bakmak gerek.

Buyurun:

– Hazine ve Maliye Bakanlığı verilerine göre 2023 yılında faiz giderleri 470,9 lira olarak gerçekleşmiş. Bir önceki yıl aynı gider kalemindeki rakam 207,7 milyar idi. Bir yıl içerisinde gerçekleşen artış 263,2 milyar, oransal olarak ise %127.

– Kur korumalı mevduat gideri 60 milyar olarak gerçekleşmiş 2023 yılında. Eğer yılın ikinci yarısında bu politikadan geri dönüş için adımlar atılmış olmasa idi kuşkusuz daha büyük bir tutar ile karşılaşacaktık.

– KÖİ (Kamu Özel İşbirliği) aktörlerini de unutmamak gerek. USD garantisi verilerek inşaatı gerçekleştirilen otoyol, köprü, tünel müteahhitlerine 53,6 milyar, şehir hastaneleri müteahhitlerine ise 46,6 milyar lira ödendi 2023 zarfında. Toplam ödeme 100,2 milyar lira. Adamın biri “bu yatırımlar için devletin kesesinden beş kuruş çıkmıyor” tadında bir cümle sarf etmişti. Hatırlıyor musunuz?

Rantiyelere yapılan faiz ödemeleri, müteahhitlere yapılan USD garantili ödemeler ve KKM uygulamasının maliyeti, işte enflasyonu oluşturan ana nedenler. Şimdi bir de şunu ekleyelim:

Bütçe açığını kapatmak amacı ile basılan karşılıksız paranın ülkede gerçekleştirilen ürün ve hizmetlerin fiyatını yükselttiğinden söz etmiştik yukarıda. Ancak bu uygulama sadece ürün ve hizmet fiyatlarını yükseltmekle kalmaz yabancı paraların da ülke parası karşısında değerinin yükselmesine yol açar. TL’nin yabancı paralar karşısında sürekli değer kaybetmesinin pek çok nedeni olmakla birlikte ana nedenlerinden biri de budur. TL’nin yabancı paralar karşısında sürekli değer kaybetmesi de enflasyonu kontrol edilebilir olmaktan uzaklaştırmakta, şöyle ki:

Ülke sanayisi esas olarak yurtdışından elde edilen hammadde ve yarı mamullerin burada ucuz işgücü kullanılarak montajından ibaret. Yabancı paralar değer kazandıkça üretim daha pahalıya gerçekleşiyor bu durumda. Daha pahalıya gerçekleşen ürün doğal olarak daha yüksek fiyatla piyasaya sürülür. İşte enflasyonu oluşturan bir neden daha. Buna “maliyet enflasyonu” adı verilir literatürde. Bu tür ürünlerde iç pazarda gerçekleşen fiyat artışları yabancı paradaki değer artışının da üzerinde olur. Bunun nedenini de şöyle açıklayabiliriz. Artan maliyetler uluslararası piyasadaki rekabet nedeni ile ihraç edilen ürünlerin fiyatlarına yansıtılamaz. İhracatta oluşan gelir kaybını telafi etmek için iç pazara sürdüğü ürünlerin fiyatını bir miktar daha arttırır üretici firmalar. Böylelikle montajı ülkede gerçekleşen ürünleri yurtdışında yaşayıp aynı ürünleri kullananlara göre daha yüksek bir bedel ödeyerek elde eder ülke insanları.

İş sadece sınai ürünlerde kalsa yine iyi diyeceğim ancak maalesef öyle değil. Tarım ürünlerinde de benzer durum söz konusu. Toprağa ektiğimiz tohumların önemli bir kısmı ithal. “Türkiye Tohumcular Birliği” adlı kuruluşun raporuna göre 2023 yılında 190 milyon USD seviyesinde tohum ithali gerçekleştirilmiş. Rapora göre bu rakam bir başarının ifadesi çünkü geçmiş yıllarda ithalat miktarı daha yüksek. Yine de kaba bir hesapla yıllık tohum tüketiminin %10 kadarının ithalat yolu ile karşılanmış olduğu düşünülebilir. Bu oran da piyasada oluşan tarımsal ürün fiyatları üzerinde hayli önemli bir etki yapar. Bununla da kalmıyor iş. Tarımda kullanılan gübre de ithal ağırlıklı. Yılda yaklaşık 2,5 milyar USD dolayında gübre ithalatı gerçekleşiyor ortalama. Yerli gübrenin ise hammaddesi ithal. Devam edecek olursak eğer üretim süreçlerinde kullanılan enerji yabancı paraya bağımlı. Nakliye dâhil tüm lojistik süreçlerde kullanılan akaryakıt da ithal. Bu durumda yerli üretim denilen tarım ürünlerinin bile önemli ölçüde yabancı paralara bağımlı olduğu ortaya çıkıyor. Bu paralar TL karşısında değer kazandıkça tarım ürünlerinin fiyatı da yükseliyor hâli ile. İthal tarım ürünlerinden söz etmeye bile gerek yok onlar zaten yabancı para. İşte enflasyonun bir nedeni daha.

Bu maliyetler içinde ücretlerin payı nedir? Asgarî ücrette meydana gelen artışlar ürün fiyatlarını nasıl etkiliyor acaba diye düşünebilir insan bir an için. Düşünmeye gerek yok bu konuda. Emek yoğun teknoloji kullanımı ile gerçekleştirilen ürünlerde bile işçilik maliyetinin toplam maliyet içindeki payı %9’un altında (SGK inşaat işlerinde kullanılan işçilik oranlarını esas alarak ulaştım bu rakama). Endüstriyel tarım uygulamalarında ve sınai ürünler içindeki işçilik maliyetlerinde bu oran daha düşük doğal olarak.

Türkiye’nin içinde bulunduğu koşullarda faiz arttırarak, ücretlere baskı yapılarak enflasyonun kontrol altına alınamayacağını açıklamaya çalıştım dilim döndüğünce. Peki, talebi kısmak için aldıkları önlemleri sürdürürlerse ne olur?

Temel mal ve hizmetlerde talebin daha düşük seviyelere çekilebilmesini mümkün görmüyorum. İnsanlar zaten minimumda sürdürmekteler yaşamlarını. Ülkenin yaklaşık %5’lik bir bölümünü oluşturan ve aylık ortalama geliri 10 bin D seviyesinin üzerinde olan[2] kesimin harcama kalemlerinde de ürün taleplerinde de bir değişiklik meydana gelmez. Aylık ortalama geliri ile yoksulluk sınırının üzerinde bir yerlerde olan kesimin tüketim tercihlerinde ve talep miktarlarında bir değişim yaşanır. Bu kesim toplumun yaklaşık %20-25’lik bir dilimini oluşturmakta. Bu kesim ekonomik canlılığın sürdürülebilmesini sağlıyor. Bunların talebinde meydana gelecek bir azalma piyasaları olumsuz etkiler ve durgunluğa yol açar. Öte yandan yukarıda izahına çalışılan nedenlerle fiyat artışları durmaz.

Ortaya çıkacak olan tabloyu özetlemeye çalışalım:

Halkın %70’i borçlanarak yaşamını sürdürmeye çalışmakta, temel mal ve hizmetlerden minimum düzeyde yararlanmasına karşın borç batağından kurtulamamakta.

Ekonomik canlılığın sürdürülmesinde hayatî rol oynayan %25’lik kesim yükselen faiz oranları nedeni ile harcamalarını kısmış ve bu nedenle azalan talep ekonomik durgunluğa yol açmış.

Yaşanan gelişmelerin hiçbir şekilde etkilemediği %5’lik bir kesim ise yaşananları umursamaksızın hayatına devam ediyor.

Her gün artan borçlarını ödeyemeyen milyonların varlığı, ekonomik durgunluk ve bunlardan etkilenmeyen küçük bir azınlık.

Yakın gelecekte Türkiye’yi bekleyen budur işte.

Peki benim görebildiklerimi ekonomiyi yönetenler görmüyorlar mı?

Görürler elbet. Görürler görmesine de bu gidişi değiştirecek politikalar üretemezler. Çünkü kendilerinin makama gelmesine vesile olan küresel finansal güçler daha yüksek faiz ve daha düşük TL beklemekteler. Aksi takdirde burada yatırmış oldukları paradan bekledikleri kârı elde edemezler.

Bu nedenle; faizler bir miktar daha yükselecek, ekonomik durgunluk baş gösterecek, işten çıkarmalar yoğunlaşıp işsizlik artacak, enflasyon hız kesmeyecek ama küresel finans kuruluşları beklediklerini alacaklar.

İşte 2024 yılında Türkiye ekonomisi.

[1] Burada sözü edilenler ağırlıkla bankacılık sektöründe ve/veya teknoloji şirketlerinde çalışmakta olan “beyaz yakalılar”. Geride bıraktığımız 2023 yılında bu sektörlerde yoğun işten çıkarmalar yaşandı. Tahminler önümüzdeki beş yıl zarfında bu eğilimin devam edeceği yönünde.

[2] Dünya Eşitsizlik Raporu 2022 verilerinden yola çıkarak yapmış olduğum tahminin sonucudur.